量化研究 | 使用相位角识别交易信号与市场模式

工具推荐

『正文』

ˇ

在金融市场的波涛汹涌之下,隐藏着两种基本的运行节律:趋势与周期。继上个月我们介绍了基于相关性的趋势指标后,本月我们将深入周期的世界,探讨如何利用相位角这一强大工具,来识别周期模式下的交易信号,并精准判断市场状态的切换。

一、算法核心:从相关性到相位角

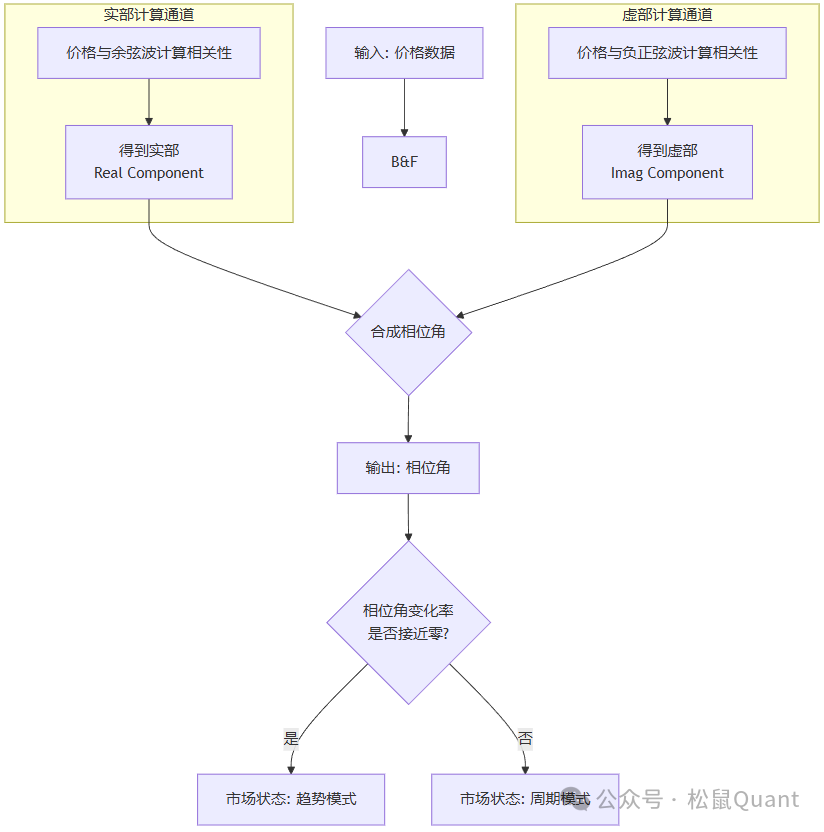

传统指标往往滞后于价格行动,而我们的目标是创建一个能够与市场周期同步甚至领先的指标。其核心思想是:通过计算价格数据与基准周期波形(余弦波和正弦波)的相关性,来提取市场当前的相位信息。

1. 理论基础:正交相关性

指标通过两个关键计算,构建了一个“数学雷达”来锁定市场周期:

实部(Real Component):计算价格与余弦波的相关系数。这反映了价格与基准周期波形的同相程度。

虚部(Imag Component):计算价格与负正弦波的相关系数。由于负正弦波是余弦波的导数,这实质上测量的是价格的变化率或动量成分。

这两部分计算构成了一个正交系统,如同一个时钟的时针和分针,共同精确地定位了市场在周期中所处的“时刻”。

2. 相位角的计算

在获得实部(Real)和虚部(Imag)后,我们通过三角学中的反正切函数计算出相位角(Phase Angle):

相位角 = atan2(实部, 虚部)

这个相位角,以度为单位,直接告诉我们当前价格处于其周期循环的哪个位置:

0°附近:对应周期的峰值附近。

±180°:对应周期的谷底附近。

从负值向正值穿越0°:处于周期的上升阶段。

从正值向负值穿越0°:处于周期的下降阶段。

下面的流程图清晰地展示了从价格数据到相位角的完整计算过程:

3. 算法的稳健性

通过对纯正弦波的“压力测试”我们发现,即使预设的周期长度与真实周期存在高达25%-50%的偏差,所产生的相位误差也小于45度。这表明该指标对参数设置不敏感,在实际应用中具有极强的稳健性。

二、如何使用:解读市场的“相位密码”

掌握了相位角,我们就拥有了解读市场韵律的罗盘。

1. 周期模式下的交易信号

当市场处于清晰的周期波动时:

做多信号:当相位角 < 0(即处于周期谷底区域,或刚从谷底回升),并结合其他确认信号,是理想的做多时机。

做空信号:当相位角 > 0(即处于周期峰值区域,或刚从峰值回落),是考虑做空的时机。

更精确的入场点来自于变化率指标(虚部)的零交叉:

虚部由下向上穿越零轴:标识出周期的谷底,是买入的精确时机。

虚部由上向下穿越零轴:标识出周期的峰值,是卖出的精确时机。

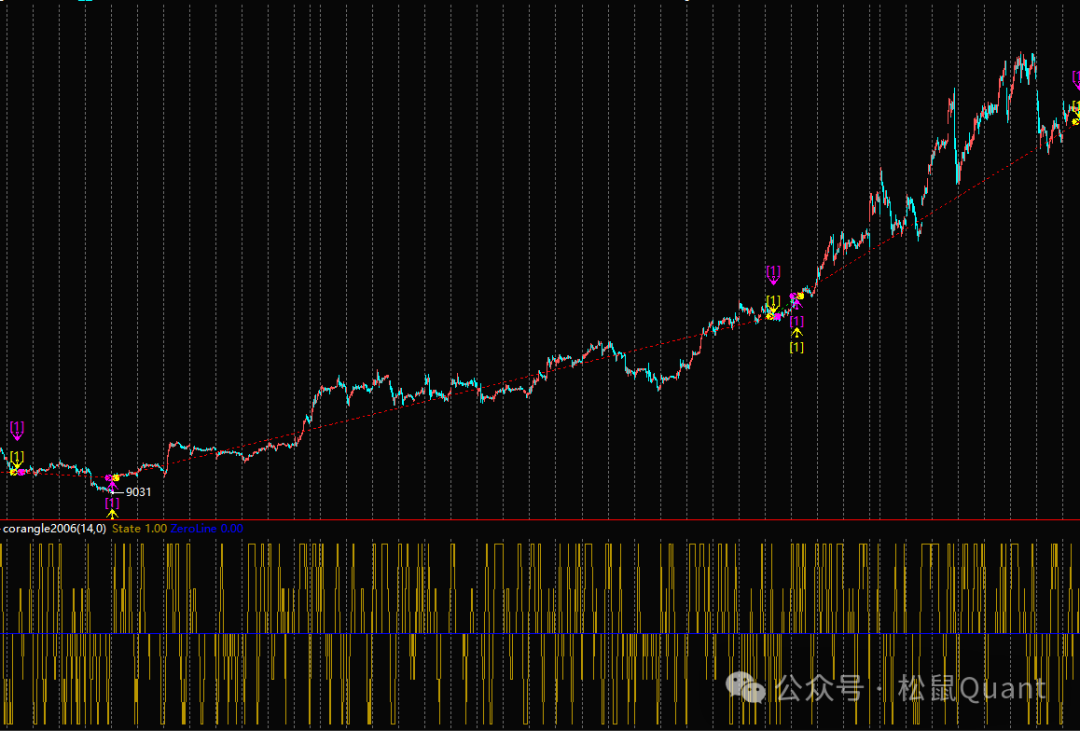

2. 识别模式转换:从周期到趋势

该指标最精妙之处在于它能自动识别市场状态的转换。

周期模式:相位角会持续、规律地变化。

趋势模式:当强劲的趋势来临,周期被破坏,相位角会停止变化,走平。此时:

如果相位角在零轴上方走平,表明市场处于上升趋势。

如果相位角在零轴下方走平,表明市场处于下降趋势。

这种“走平”现象,恰恰是趋势启动的早期警告。我们通过计算相位角的变化率,并设定一个阈值(例如,变化率小于每条Bar 9度,对应40Bar以上的长周期),来量化定义这种状态,从而生成一个市场状态变量(State):

State = 0: 周期模式

State = +1: 空头回调趋势模式

State = -1: 多头回调趋势模式

三、期货策略:构建自适应多模式交易系统

基于相位角和市场状态变量,我们可以构建一个能够自适应市场环境变化的期货交易策略。

策略逻辑:

模式判断:首先根据State变量判断当前市场状态。

周期模式策略:

入场:当 State == 0(周期模式)时,在虚部(变化率)由下向上穿越零轴(确认谷底)时,开立多仓;在虚部由上向下穿越零轴(确认峰值)时,开立空仓。

出场:可在相反信号出现时平仓,或采用固定周期持有。

趋势模式策略:

入场:当 State 从 0 转变为 +1(进入上升趋势)时,开立空仓;当 State 从 0 转变为 -1(进入下降趋势)时,开立多仓。

出场:当 State 从 +1 或 -1 返回 0(趋势结束,周期模式恢复)时,平仓离场。

策略优势:

适应性:策略不再单一地假设市场永远处于趋势或周期中,而是动态识别并适应当前的主导模式。

精准时机:在周期模式下,利用变化率的零交叉点,提供了近乎精确的入场和出场点。

早期预警:相位角的“走平”是趋势启动的早期信号,有助于抓住趋势的起始段,避免在趋势确认后追高杀跌。

风险控制:

在任何模式下,都必须设置止损。例如,在周期模式做多时,止损可设置在近期价格低点下方;在趋势模式中,可采用基于ATR(平均真实波幅)的动态止损。

周期长度(Period)参数需根据交易品种的波动特性和交易周期进行优化,但得益于算法的稳健性,参数无需过度优化。

策略代码

防迷路

微 信|小松鼠-松鼠Quant

微信号|viquant01